新NISAとはどんなもの?

最大122万円までの投資が非課税になる

取材・文:花塚水結

2019年12月、政府から『税制改正大綱』が発表され、そのなかにはNISAの改正――つまり「新NISA」の創設が盛り込まれました。現行のNISA制度は2023年に終了し、その後2024年からは新NISAに移行されるというものです。一体、新NISAとはどのような制度なのでしょうか。金融のプロであるFPの野原 亮さんにお話を伺いました。

NISAよりも2万円多く投資できる「新NISA」

花塚:2024年から制度のスタートが発表された「新NISA」について教えてください。

野原:はい。わかりました。

ただ、新NISAの説明をする前に、現行の「NISA」について説明したほうがわかりやすいと思うので、そちらからお話しますね。

花塚:よろしくお願いします!

野原:NISAとは、2014年1月にスタートした税制優遇制度です。毎年120万円の非課税投資枠が設けられていて、その範囲で投資した分の利益にかかる税金が非課税対象となります。

基本的に、日本に住んでいる20歳以上の方なら誰でも口座がつくれて、非課税投資期間は最長で5年間です。

このNISA制度を利用して新規に口座開設できるのが2023年までなので、それに変わる新しいNISAとして「新NISA」が創設されることになりました。

花塚:なるほど。現行のNISAがあるから「新NISA」と呼ばれているのですね。

では、新NISAとはどんな制度なんですか?

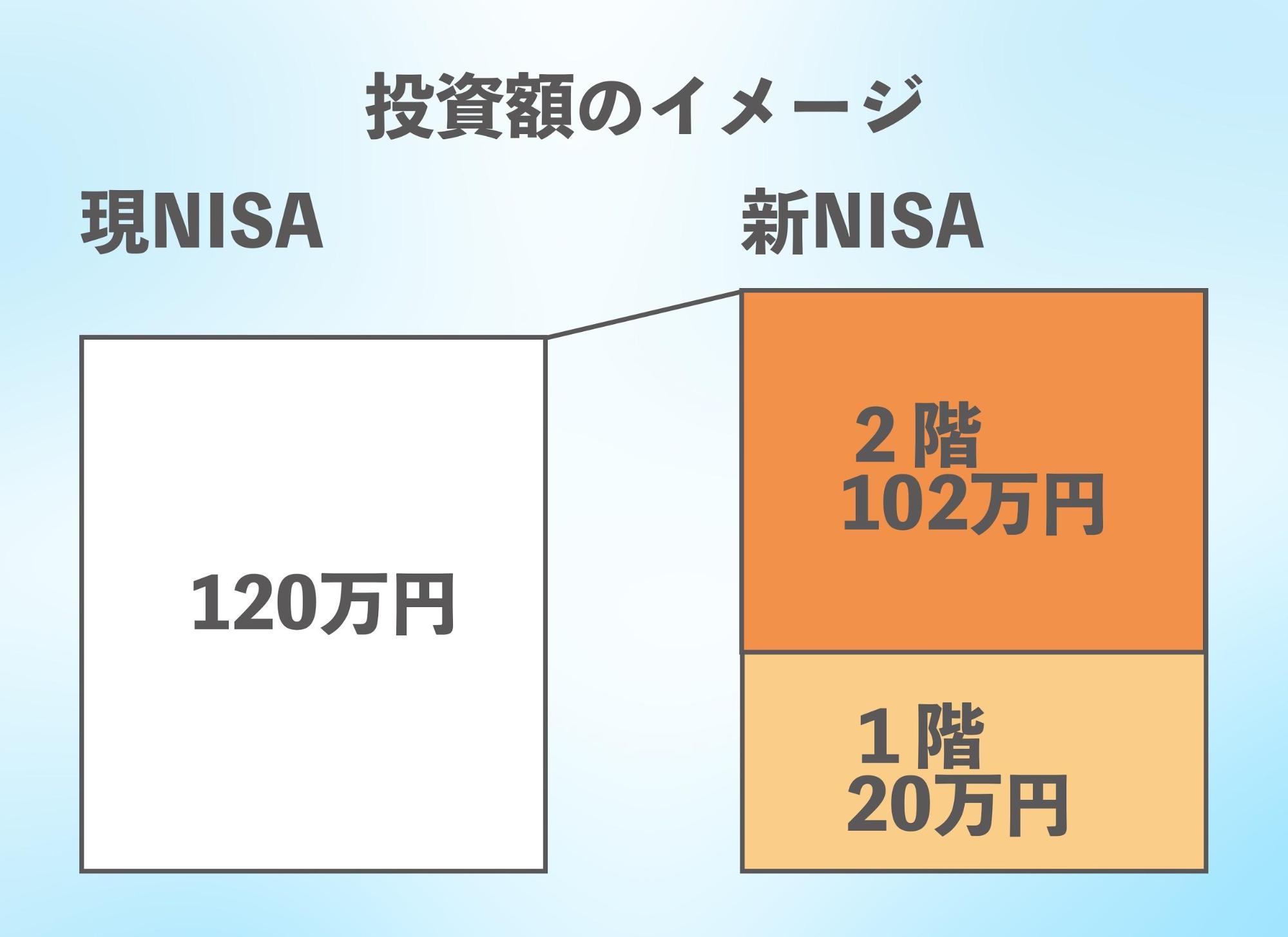

野原:NISAと同じように、投資の税制優遇制度です。NISAと大きな違いはありませんが、投資額が異なります。下の図を見てください。

野原:現行のNISAでは、年間120万円の投資ができます。

一方、新NISAでは、1階部分の投資額が20万円、2階部分の投資額が102万円の合計122万円が投資できます。

花塚:1階と2階は何が違うのでしょうか?

野原:投資できる商品が異なります。

1階は、国が定めた基準で選ばれた投資信託を中心に投資することができます。つみたてNISAと同じです。2階は、個別銘柄をはじめ、株式型投資信託などに投資することができます。

新NISAは、1階部分を少しでも利用した人が2階部分も利用できる制度です。ですから、投資信託を必ず購入ことになります。

ただ、投資経験のある人であれば、株式に限定されますが2階部分から利用できるとも発表されているんですよ。

花塚:なるほど。現行のNISAより少し複雑ですね……。

野原:そうですね。ただ、新NISA制度の開始までにはまだ3年以上ありますし、制度の発表がされてから政権も変わったので、細かいルールは変わっていくと思います。

花塚:1階と2階では、投資期間に差はありますか?

野原:いえ、どちらとも5年間になります。

花塚:投資期間はNISAと一緒ですね。

NISAを利用していれば、新NISAへそのまま移管される

花塚:新NISAのメリットとは何ですか?

野原:NISAを行っている方であれば、終了時につみたてNISAに移行するか迷われていた方もいらっしゃると思います。しかし、新NISA制度がスタートすることにより、新たな選択肢が増えたことはいいことだと思いますね。それに、NISAから新NISAへの移管は、手続きが不要です。NISAが終わると自動的に新NISAへと移管されるので、実務的な面でも楽だと思います。

花塚:NISAで投資していた商品をそのまま新NISAに移管できるんですか?

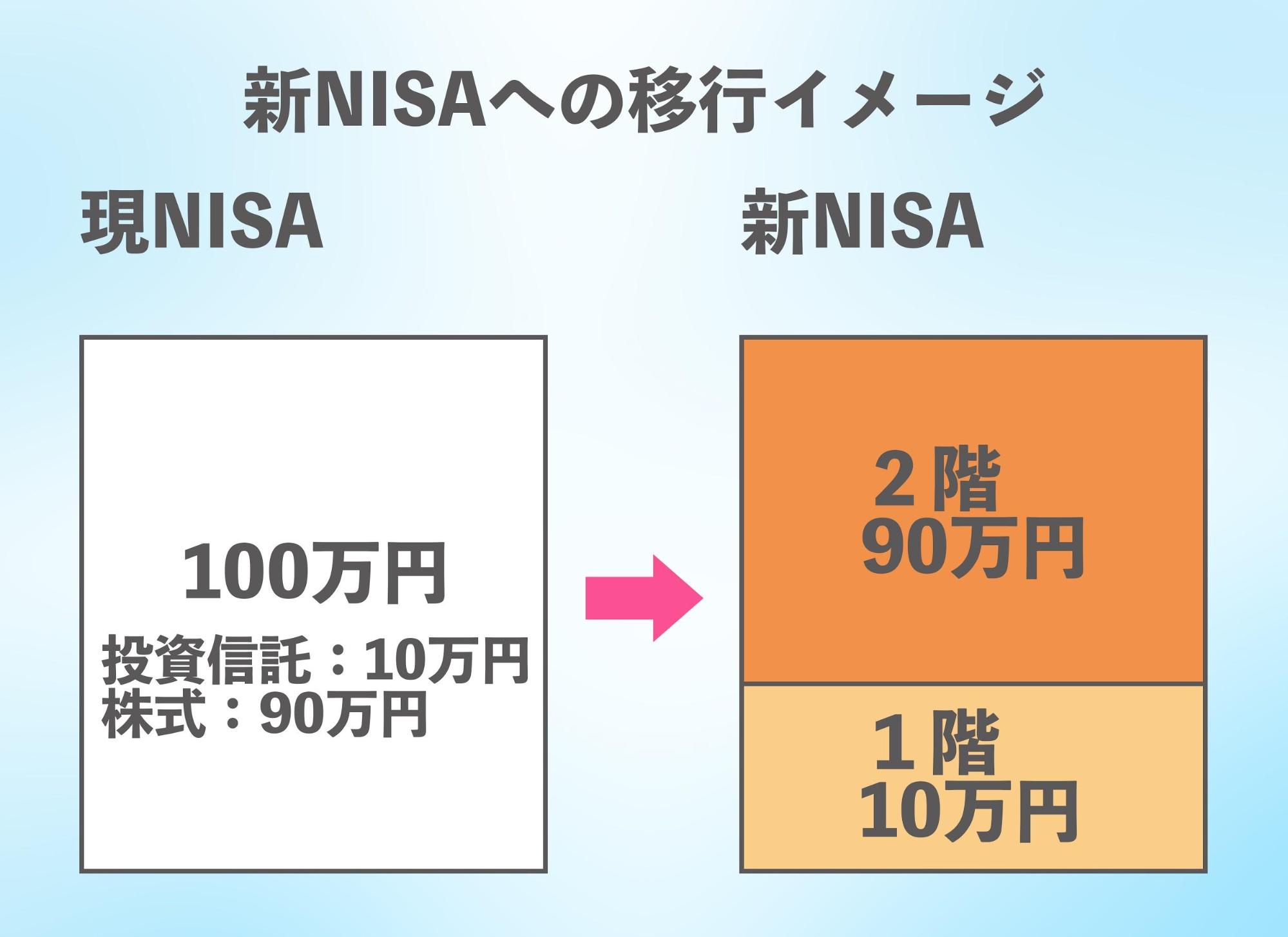

野原:はい、新NISA対象商品であればそうなります。下の図を見てください。

野原:たとえば、現時点でNISA口座を利用して投資信託に10万円分、株式に90万円分、合計100万円分の投資をしているとします。この状態で新NISAに移管されると、1階部分の対象商品である投資信託10万円分は1階で投資、それ以外の株式90万円分は2階で投資となるわけです。

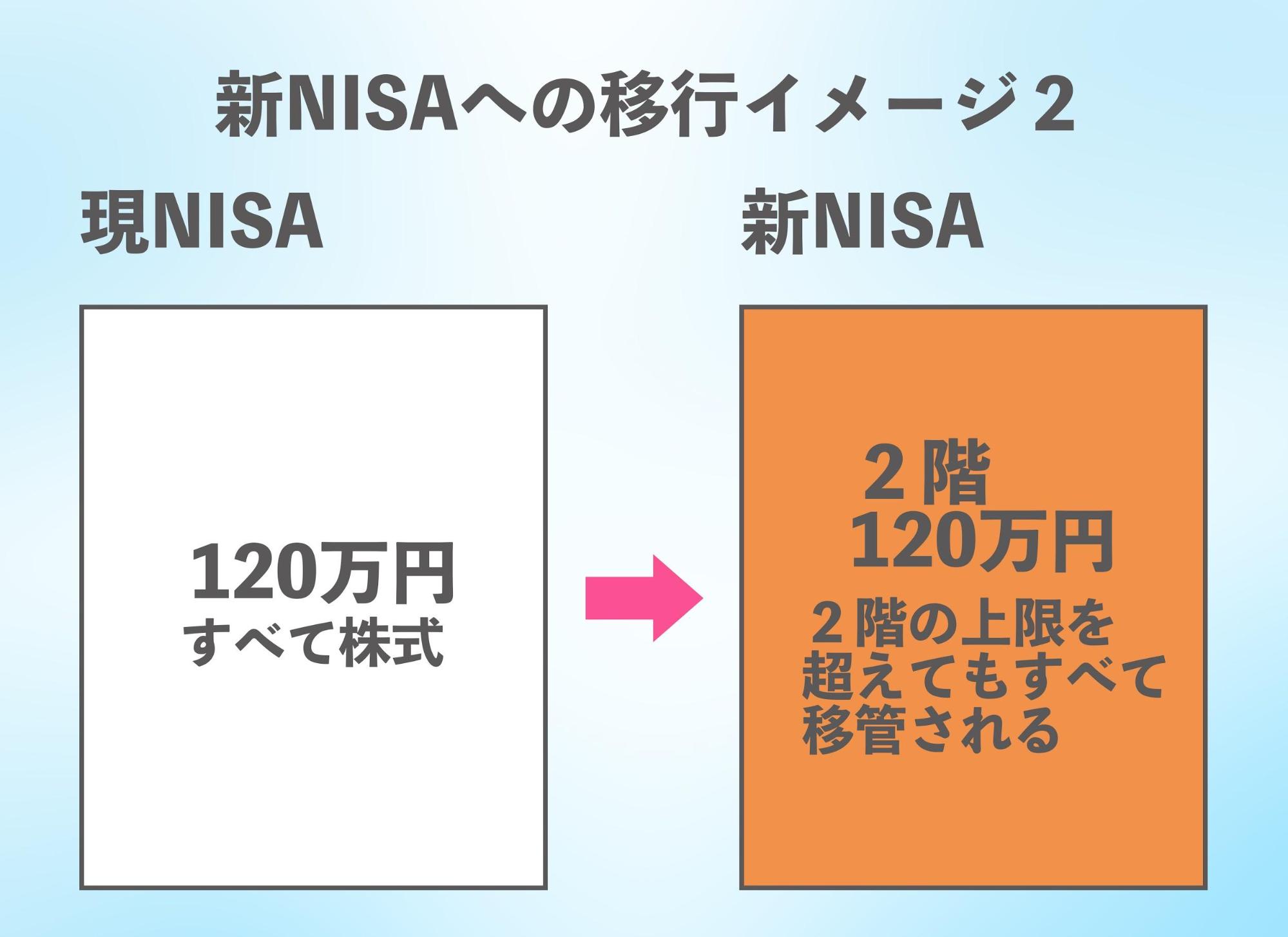

仮に、NISAの上限額120万円すべてを株式に投資している場合、新NISAに移管されると、2階部分の上限102万円を突破してしまいますよね。ただし、NISAで投資していた分に関しては、すべて新NISAに移管されます。

野原:また、移管される際の金額は、商品を「買ったときの値段」ではなく、「移管されるときの時価」です。運用がうまくいって、新NISAの上限額を超えてる時価になっていたとしても、すべて移管されるので、安心してください。

花塚:現行のNISAで投資をしている分は新NISAでの1階、2階の上限に限らず、すべて移管できるということですね。NISAを利用している人にとっては、利点ですね。

これからルールの再整備が期待される

花塚:反対に、デメリットはありますか?

野原:現時点では、制度についてわかりにくいことだと思います。1階とか、2階とか少々複雑だなと思うので……。これからわかりやすいルールになればいいんですけどね。

それから、NISA制度は特に「長期つみたて投資」を優遇しているので、短期投資はしにくいです。たまたま急成長した銘柄を保有していた場合、売却はできますが、上限額まで投資していた場合はその後の非課税枠を利用した追加投資ができません。ですから、短期投資で利益を積み上げていく投資はしにくいと思います。しいていえば、非課税枠に余裕のある少額投資の短期売買なら可能です。

花塚:短期投資を考えている人は、一般的な特定口座を利用したほうが有利かもしれませんね。

野原:そうなりますね。またNISA制度を利用して、投資の上限額まで投資し、後は課税口座である特定口座を利用するやり方でもいいと思います。ただそれも、複数の口座を管理しなくてはならないので、注意が必要です。

花塚:野原さん個人の意見として、NISA制度はどのようにお考えでしょうか?

野原:そうですね……。今のNISA制度は、非課税投資期間が定められていて、一次的な措置に過ぎません。期間の制限をなくし、制度が恒久化されるといいなと思います。

ある金融機関のデータによると、NISA制度を利用している人の口座の入金額は、500万円以下が半数以上でした。500万円という数字が多いか少ないかは人それぞれだと思いますが、富裕層のための制度であるとはいえません。あくまでも「少額」から投資ができる制度という点が最大の特徴ですので、少額で投資したい人のニーズに合わせて、非課税投資期間がないほうが理想だと思います。

とはいっても、新NISA制度の開始までには3年以上あります。

それまでにルールが再整備、改善されたり、もしかしたらNISAと統合されたりするかもしれません。「投資」を考えているのであれば、NISA制度を利用するのもひとつの手だと思います。

新NISAへの疑問などがあれば、コメントお待ちしております!

※投資を行う際は、自己責任でお願いいたします

- 新刊情報

『スピードマスター 1時間でわかる iDeCo 50代から始める安心投資』(技術評論社)

『スピードマスター 1時間でわかる iDeCo 50代から始める安心投資』(技術評論社)

「老後2000万円」問題が話題になるなど、老後資金の準備に興味をもつ人も多くなっているでしょう。そのようななか、注目されているのが、個人型確定拠出年金(iDeCo)です。この本では、iDeCoの基本的な知識や銘柄選びの考え方、資金運用のパターン別のノウハウも紹介しています。ぜひ、この本を読んでiDeCoを活用し、ゆとりのあるより豊かなライフプランを立てる助けとしてください。 https://amzn.to/35jCmGk

この記事に協力してくれた人special thanks

-

野原 亮

現東証1部上場の証券会社に入社後、個人営業・株式ディーラーとして従事。2016年に確定拠出年金専門のファイナンシャルプランナーとして開業、2017年に確定拠出年金創造機構の代表就任。中小企業への企業型確定拠出年金制度の設計・導入・研修を中心に、大手企業でも一部研修を担当、個人型確定拠出年金iDeCoの普及にも努めている。著書に『スピードマスター 1時間でわかるiDeCo 50代から始める安心投資』など。 https://fpsdn.net/fp/rnohara/#home

まだデータがありません。